الرئيسية

أخبارعاجلة

رياضة

- الأخبار الرياضية

- أخبار الرياضة

- فيديو أخبار الرياضة

- نجوم الملاعب

- أخبار الرياضة

- ملاعب مغربية

- بطولات

- أخبار الاندية المغربية

- مقابلات

- رياضة عربية

- رياضة عالمية

- موجب

- سالب

- مباريات ونتائج

- كرة الطائرة

- كرة اليد

- كرة السلة

- رمي

- قفز

- الجري

- تنس

- سيارات

- غولف

- سباق الخيل

- مصارعة

- جمباز

- أخبار المنتخبات

- تحقيقات

- مدونات

- أخبار المحترفين

ثقافة

إقتصاد

فن وموسيقى

أزياء

صحة وتغذية

سياحة وسفر

ديكور

تقاارير فورة بيع أسهم علي بابا وأرامكو تخفق في تحقيق مفاجأة لرسوم البنوك

شركة أرامكو السعودية

الرياض - المغرب اليوم

لم تنجح فورة في أواخر العام لمبيعات أسهم عالمية عملاقة في مقدمتها إدراج بقيمة 13 مليار دولار لـ علي بابا في هونج كونج والطرح العام الأولي لأرامكو بقيمة 26 مليار دولار في توفير رسوم مناظرة لمصرفيي أسواق الأسهم. وكشفت إفصاحات اليوم الخميس، أن 17 بنكا سيتقاضون ما يصل إلى 32.3 مليون دولار في صفقة مجموعة علي بابا بهونج كونج، والتي ستجمع لعملاق التجارة الإلكترونية الصيني ما يصل إلى 12.9 مليار دولار. ويذكر إن البنوك العاملة على الطرح العام الأولي لأرامكو السعودية ستحصل على رسوم بقيمة 0.35 من المبلغ الذي سيتم جمعه، مما يعني أنه عند وصول الشركة لسقف نطاق التسعير، لتجمع 25.6 مليار دولار، ستبلغ الرسوم 90 مليون دولار.

والأرقام باهتة بالمقارنة مع 300 مليون دولار جنتها البنوك من طرح عام أولي قياسي لعلي بابا نفسها بلغ 25 مليار دولار في 2014. وكان الرقم القياسي لدفع الرسوم 550 مليون دولار حصلت عليها البنوك في إدراج فيزا بنيويورك الذي بلغت قيمته 19.6 مليار دولار في 2008. وعادة ما يشكل نشاط أسواق أسهم رأس المال حوالي ربع رسوم الأنشطة المصرفية الاستثمارية العالمية، لكن جمع رأس المال في 2019 يمضي بأبطأ مستوى له منذ 2012، إذ ألقت سلسلة من الصفقات الكبرى التي تم التراجع عنها وعمليات الطرح غير الفعالة بظلالها على المعنويات، حتى مع بلوغ الكثير من المؤشرات ارتفاعات قياسية.

وعالميا، تشير بيانات رفينيتيف إلى أن الشركات باعت أسهما بقيمة 574.7 مليار دولار منذ بداية العام الجاري، بما يقل بنسبة 19.7 بالمئة عن المستويات في نفس الفترة من العام الماضي. تشمل هذه الأرقام علي بابا لكنها لا تشمل أرامكو التي لم تسعر صفقتها بعد. وحتى تسعر أرامكو طرحها العام الأولي، تحتل علي بابا مكانة أكبر صفقة في أسواق أسهم رأس المال في العالم هذا العام، متفوقة على الطرح العام الأولي لأوبر في نيويورك الذي جمع 8.1 مليار دولار ودفع رسوما للبنوك بقيمة 106 ملايين دولار.

قد يهمك ايضا :

اكتتاب "أرامكو" يعكس سلامة خطط الحكومة من خلال هيكلة الاقتصاد وتبني رؤية 2030

GMT 20:55 2025 الإثنين ,24 آذار/ مارس

جزارون يتخلصون من لحم إناث الغنمGMT 20:42 2025 الإثنين ,24 آذار/ مارس

مهنيون يعددون أسباب ارتفاع سعر البصل في أسواق الجملة بالمغربGMT 02:05 2025 الإثنين ,24 آذار/ مارس

سعر الدرهم المغربي أمام العملات العربية والعالمية اليوم الإثنين 24 مارس/ آذار 2025GMT 09:33 2025 الأحد ,23 آذار/ مارس

سعر الدرهم المغربي أمام العملات العربية والعالمية اليوم الأحد 23 مارس/ آذار 2025GMT 13:50 2025 السبت ,22 آذار/ مارس

مؤشر بورصة تونس ينهي تعاملات الأسبوع على ارتفاعالبنك الدولي يمنح المغرب قرضاً بقيمة 600 مليون دولار لتعزيز الصمود الصحي والحد من الفقر

الرباط - المغرب اليوم

وافق مجلس المديرين التنفيذيين للبنك الدولي على حزمة تمويل جديدة بقيمة 600 مليون دولار للمغرب، وهي الشريحة الثالثة والأخيرة ضمن برنامج "تدعيم رأس المال البشري من أجل مغرب قادر على الصمود". يأتي هذا التمويل لدعم �...المزيدأنوشكا تتحدث عن تحديات الفنانات مع التقدم في العمر وتؤكد شعورها بالشباب الدائم

القاهرة - المغرب اليوم

في حوارها ضمن برنامج "أرقام مع النجوم" الذي تقدّمه الإعلامية إيناس سلامة الشواف عبر أثير راديو إنرجي 92.1. كشفت الفنانة أنوشكا بعضاً من أهم الأرقام في حياتها المهنية والشخصية، وتحدثت بصراحة عن تجربتها في عالم ال...المزيدشركة ميتا تختبر ميزة جديدة تعتمد على الذكاء الاصطناعي في "إنستغرام"

واشنطن - المغرب اليوم

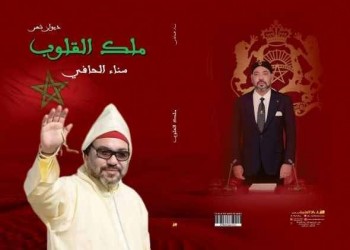

ذكرت مواقع مهتمة بشؤون التقنية أن شركة "ميتا" بدأت باختبار ميزة جديدة تعتمد على الذكاء الاصطناعي في "إنستغرام" وتبعا للمعلومات المتوفرة فإن الميزة الجديدة التي يتم اختبارها هي "Write with Meta AI"، وبواسطته�...المزيدالشاعرة المغربية سناء الحافي تصدر ديوانها "ملك القلوب" إهداءً للملك محمد السادس والصحراء المغربية

عمّان - نورما نعمات

أصدرت الشاعرة المغربية سناء الحافي المقيمة في الأردن ديوانها الشعري الجديد " ملك القلوب" ، من القطع المتوسط ، عن دار يافا للطباعة والنشر والتوزيع بالعاصمة الأردنية (عمّان)، مطبوعة باللون الأحمر الرئيسي على...المزيد Maintained and developed by Arabs Today Group SAL

جميع الحقوق محفوظة لمجموعة العرب اليوم الاعلامية 2023 ©

أرسل تعليقك

تعليقك كزائر