الرئيسية

أخبارعاجلة

رياضة

- الأخبار الرياضية

- أخبار الرياضة

- فيديو أخبار الرياضة

- نجوم الملاعب

- أخبار الرياضة

- ملاعب مغربية

- بطولات

- أخبار الاندية المغربية

- مقابلات

- رياضة عربية

- رياضة عالمية

- موجب

- سالب

- مباريات ونتائج

- كرة الطائرة

- كرة اليد

- كرة السلة

- رمي

- قفز

- الجري

- تنس

- سيارات

- غولف

- سباق الخيل

- مصارعة

- جمباز

- أخبار المنتخبات

- تحقيقات

- مدونات

- أخبار المحترفين

ثقافة

إقتصاد

فن وموسيقى

أزياء

صحة وتغذية

سياحة وسفر

ديكور

الأسر تعجز عن سداد ديون بنكية بـ39 مليار درهم

بنك المغرب

الرباط - المغرب اليوم

كشفت معطيات جديدة حول الوضعية المالية للأسر المغربية مع اقتراب عيد الأضحى، الذي يمثل مناسبة استهلاكية رئيسية تترتب عنها تحملات مالية مهمة، عدم قدرة أسر على سداد أقساط قروض بنكية بأزيد من 39 مليار درهم (39.1 مليار درهم تحديدا)، فيما وصل مستوى مديونيتها لدى البنوك إلى 386.1 مليار درهم متم مارس الماضي، منها 57.6 مليار درهم عبارة عن قروض استهلاكية.

ومع تناسل المعطيات من الأسواق حول تراوح أسعار الأضاحي صعودا بين 4000 درهم و6000 درهم، كثفت البنوك وشركات القروض عروضها الائتمانية من أجل جذب أكبر عدد من الزبائن، من خلال قروض استهلاكية مستحقة داخل أجل لا يتجاوز خمس سنوات، وقيمة تتراوح بين 10 آلاف درهم و30 ألفا، ما يهدد بتفاقم مديونية الأسر وارتفاع هامش المخاطر الائتمانية المرتبط بها.

وإلى جانب البنوك، اقترضت الأسر 8.7 مليارات درهم من جمعيات القروض الصغرى حتى متم مارس الماضي، وفق تقرير الإحصائيات النقدية الصادر عن بنك المغرب، إضافة إلى قروض بقيمة 79.2 مليار درهم من شركات التمويل خلال الفترة نفسها، فيما كشفت أرقام المندوبية السامية للتخطيط عن تدهور الوضعية المالية لهذه الأسر وتفاقم مديونيتها، إذ أكدت المندوبية في أحدث بحوثها استنزاف 42.3 في المائة من الأسر مدخراتها أو لجوءها إلى الاقتراض خلال الفصل الأول من السنة الجارية.

سلطت مندوبية التخطيط الضوء على أحد أهم أسباب تفاقم مديونية الأسر؛ يتعلق الأمر بارتفاع الطلب وزيادة استهلاك هذه الأسر بنسبة 1.2 في المائة خلال الفصل الأول من السنة الجارية، إذ أكدت الجهة الإحصائية في توقعات صادرة عنها بداية السنة الجارية أن “الطلب المحلي سيكون مدفوعا بتحسين الإنفاق على الاستهلاك”، فيما فسرت “تباطؤ الدخل، الذي يشعر به بشكل كبير في المناطق القروية”، بـ “الظروف المناخية غير المواتية”، وأنه “سيؤثر على نفقات الأسر، لكنه سيتم تخفيفه إلى حد ما بزيادة التحويلات العامة”.

وأكد صلاح إسماعيلي، محلل مالي، أن تفاقم مديونية الأسر ستترتب عنها آثار سلبية على الاقتصاد الوطني على المدى الطويل، مثل زيادة الضغط على ميزان الأداءات الوطني، وتقليل القدرة على الاستثمار الشخصي، وزيادة العبء على الأسر فيما يتعلق بسداد الديون ودفع الفوائد، موضحا أن جهود الحكومة من أجل المحافظة على معدلات النمو في مستويات معينة منذ تفشي جائحة كورونا، ساهمت في تحفيز الطلب على السلع والخدمات، ما أدى إلى تطور في الإنفاق الشخصي، وبالتالي نمو في وتيرة لجوء الأسر للاقتراض من أجل تغطية حاجياتها الاستهلاكية المتزايدة.

وأوضح إسماعيلي، في تصريح لهسبريس، أن الزيادة في الأجور، خصوصا في القطاع الخاص، خلال الفترة الماضية، ساهمت في تخفيف الملاءة المالية للأسر بما يؤهلها لتحمل تكاليف اقتراض جديدة، ما رفع مستوى مديونيتها خلال فترة وجيزة، مشددا في السياق ذاته على مواجهة الأسر ضغوطا على مستوى النفقات الشخصية، مثل تكاليف المعيشة المرتفعة أو الأكرية المتزايدة، ما عزز لجوءها إلى الديون كوسيلة لتمويل هذه النفقات، مشيرا أيضا إلى أن ارتفاع معدلات الفائدة لم يكبح وتيرة البنوك والمؤسسات المالية في تقديم تسهيلات ائتمانية أكبر للأفراد، ما سهل ولوجهم إلى القروض.

تتحمل الأسر أعباء مالية ثقيلة، لا يتوقع أن تتخلص منها على المدى القصير في ظل السياق التضخمي الحالي، رغم شمولها بتدابير تحفيزية جديدة ضمن الاتفاق الاجتماعي الموقع بين الحكومة والفرقاء الاجتماعيين، تتمثل في مراجعة الضريبة على الدخل ابتداء من فاتح يناير 2025 بالنسبة إلى الأجراء، من خلال الرفع من الشريحة الأولى للجدول المتعلق بالدخل الصافي المعفى من الضريبة من 30 ألف درهم إلى 40 ألفا، ما سيؤدي إلى إعفاء الدخول التي تقل عن 6000 درهم شهريا.

وبالنسبة إلى سليم شهابي، مستشار مالي وبنكي، فإن تفاقم مشكلة مديونية الأسر يمكن أن يرتبط بتأثيرات التضخم وضعف الدخل، مبرزا أن الأسر التي تعيش ظروفا اقتصادية صعبة تواجه عقبات في تلبية احتياجاتها الأساسية، ويكون الدخل الشهري في العديد من الحالات غير كاف لتغطية جميع النفقات، مما يضطرها إلى اللجوء إلى الاقتراض.

وأوضح شهابي، في تصريح لهسبريس، أن زيادة تكاليف المعيشة تزيد الضغط على الأسر وتجعلها أكثر اعتمادا على الاقتراض لتلبية احتياجاتها، مع التركيز على تكاليف الرعاية الصحية والتعليم والسكن التي تعتبر أساسية، منبها أيضا إلى تأثير ارتفاع معدلات البطالة في فقدان الدخل الثابت للأسر، ما يدفعها إلى اللجوء إلى الاقتراض لتغطية تكاليف حياتها اليومية.

وختم الخبير المالي بالتأكيد على أن هذه العوامل الاقتصادية والاجتماعية المعقدة تشكل تحديا للسياسات الاقتصادية، وتتطلب استراتيجيات متكاملة لتقليل الضغط على الأسر وتعزيز استقرارها المالي.

قد يهمك ايضاً

المبلغ الإجمالي لخدمة المحافظ الإلكترونية بالمغرب يرتفع بنسبة 25 في المائة

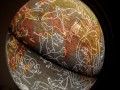

"حروف تيفيناغ" على واجهة بنك المغرب تثير الجدل في الحركة الأمازيغية

GMT 00:18 2024 الأربعاء ,08 أيار / مايو

توقيف شاب بطنجة لتورطه في قرصنة المكالمات الهاتفية الدوليةGMT 00:15 2024 الأربعاء ,08 أيار / مايو

البحرية الملكية تنقذ 52 مهاجرا غير نظامي بالمحيط الأطلسيGMT 00:08 2024 الأربعاء ,08 أيار / مايو

امن طنجة ينهي نشاط متورط في قرصنة شبكة الاتصالات المغربيةGMT 00:04 2024 الأربعاء ,08 أيار / مايو

اجتماع لبحث تدابير الحد من مخاطر حرائق الغابات بجهة طنجةGMT 23:59 2024 الأربعاء ,08 أيار / مايو

الملتقى العالمي لـ 70 امرأة خبيرة إفريقية مناسبة لتثمين الخبرة والكفاءة الإفريقيةوزيرة الاقتصاد تقرّ بعدم انخفاض أسعار المحروقات في المغرب بنفس مستوها عالمياً

الرباط - المغرب اليوم

أقرت وزيرة الاقتصاد والمالية، نادية فتاح العلوي، بعدم انخفاض أسعار المحروقات في المغرب بنفس مستوى انخفاضها عالميا، وذلك منذ بداية سنة 2024. وقالت الاقتصاد والمالية، في جواب عن سؤال كتابي، قدمه النائب البرلماني عن ا�...المزيدسلاف فواخرجي تفوز بجائزة أفضل ممثلة بمهرجان أيام قرطاج السينمائية عن فيلم "سلمى"

تونس- المغرب اليوم

عبرت النجمة السورية سلاف فواخرجي عن سعادتها لفوزها بجائزة أفضل ممثلة عن دورها في فيلم "سلمى" من مهرجان أيام قرطاج السينمائية، الذي انتهت فعاليات دورته الـ35 والتي شهدت عرض العديد من الأفلام والأنشطة ال...المزيدإدارة الدفاع الوطني ُتحذر المغاربة من ثغرات خطيرة تهدد مستخدمي متصفح غوغل كروم

الرباط - المغرب اليوم

أصدرت المديرية العامة لأمن نظم المعلومات التابعة لإدارة الدفاع الوطني بالمملكة المغربية نشرة أمنية يوم 11 ديسمبر 2024 تحذر فيها من ثغرات أمنية خطيرة تؤثر على متصفح غوغل كروم. وصنفت هذه الثغرات على أنها ذات مستوى &qu...المزيدوزير الأوقاف المغربي يؤكد أن وزارته تعمل حالياً على ترجمة معانى القرآن الكريم إلى الأمازيغية

الرباط - المغرب اليوم

قال أحمد التوفيق وزير الأوقاف والشؤون الإسلامية، إنه يتم حاليا الاعتكاف على ترجمة معانى القرآن الكريم إلى الأمازيغية، ودراسة إمكانية جدولة لتأهيل أئمة المساجد فى إطار خطة ميثاق العلماء باللغة الأمازيغية يشرف علي...المزيد Maintained and developed by Arabs Today Group SAL

جميع الحقوق محفوظة لمجموعة العرب اليوم الاعلامية 2023 ©

أرسل تعليقك

تعليقك كزائر