الرئيسية

أخبارعاجلة

رياضة

- الأخبار الرياضية

- أخبار الرياضة

- فيديو أخبار الرياضة

- نجوم الملاعب

- أخبار الرياضة

- ملاعب مغربية

- بطولات

- أخبار الاندية المغربية

- مقابلات

- رياضة عربية

- رياضة عالمية

- موجب

- سالب

- مباريات ونتائج

- كرة الطائرة

- كرة اليد

- كرة السلة

- رمي

- قفز

- الجري

- تنس

- سيارات

- غولف

- سباق الخيل

- مصارعة

- جمباز

- أخبار المنتخبات

- تحقيقات

- مدونات

- أخبار المحترفين

ثقافة

إقتصاد

فن وموسيقى

أزياء

صحة وتغذية

سياحة وسفر

ديكور

سمح لعملاق النفط الاقتراض بعائد أقل من الشركة الأم

أرامكو السعودية" تحدد سعر صفقة تاريخية بقيمة 12 مليار دولار"

أرامكو السعودية

الرياض ـ سعيد الغامدي

تتخذ المملكة العربية السعودية، مساء الثلاثاء، خطوات مالية عالمية طموحة هي الأولى لها على المستوي الدولي ، حيث بدأت في بيع سندات بقيمة 12 مليار دولار لشركة النفط الحكومية التابعة لها بعد اندفاع غير مُسبق من طلبيات المستثمرين.

ويعتقد أن هذة الصفقة ستكون أكثر صفقات السندات زيادة في الاكتتاب في التاريخ ، حيث حقق الطلب على عرض شركة النفظ السعودية أرامكو لأول مرة زيادة شديدة ً لدرجة أنه سمح لعملاق النفط أن تقترض بعائد أقل من الشركة الأم ذات السيادة، وهو أمر نادرًا ما يحدث في عالم الديون ويؤكد المطاردة العالمية للعائدات التي تجعل المستثمرين يتجاهلون الاتفاقيات القديمة.

ومن جانبه، قال دان فوس نائب رئيس مجلس إدارة شركة لوميس سايلز للاستثمار، خلال مقابلة مع تلفزيون "بلومبرج " هذا سيكون عنصرًا هامًا في الكثير من المؤشرات المختلفة" مضيفًا " هذا العرض هو الأغلى منذ فترة طويلة، عندما يكون هناك زيادة في حجم السندات، ومن الجيد ألا تكون أحد المشتركين ".

وتجاورت طلبات المستثمرين للصفقة المكونة من خمسة أجزاء 100 مليار دولار، وفقًا لأحد المصادر المطَّلعة، ويتوقع أن تحقق سندات بقيمة 3 مليارات دولار لمدة 10 سنوات أكثر من 105 نقاط أساس من سندات الخزانة الأميركية، أي حوالي 13 نقطة أساس أقل مما يطلبه المستثمرون لامتلاك ديون استحقاق مماثلة للحكومة السعودية.

وتسببت البيانات المالية التي كشفت عنها أرامكو في حمالاتها الترويجية العالمية في إقبال المستثمرين على الصفقة، مع أرباح وصلت إلى 111.1 مليار دولار في عام 2018، حيث تم تصنيف أرامكو الشركة بأنها الشركة الأكثر ربحية في العالم.

وتعد هذة الصفقة بمثابة عودة جديدة للسعودية في القطاع الاستثمار والطاقة بعد أن استبعدت من قبل وول ستريت والمستثمرين الدوليين العام الماضي، بعد اغتيال الصحافي جمال خاشقجي. ويتوقع أن تقوم عملية بيع السندات بجمع الأموال لتمويل الأجندة الاقتصادية للمملكة بعد تأجيل الاكتتاب العام الأولي من أرامكو العام الماضي حتى عام 2021 على الأقل.

قد يهمك ايضا :

الصحافي السعودي الراحل جمال خاشقجي على غلاف "تايم" الأميركية في إصدارها المقبل

GMT 21:43 2021 الجمعة ,01 تشرين الأول / أكتوبر

"بتكوين" تصعد لأعلى مستوى في قرابة أسبوعين واستقالة رئيس البورصة الإيرانية بسبب تعدينهاGMT 21:11 2021 الجمعة ,01 تشرين الأول / أكتوبر

البحرين تُدشن أسرع مركز للشحن البحري ـ الجوي في المنطقةGMT 21:04 2021 الجمعة ,01 تشرين الأول / أكتوبر

شركة "نيسان" تعرض تسوية في قضية تعويضات لكارلوس غصنGMT 21:01 2021 الجمعة ,01 تشرين الأول / أكتوبر

محطات بريطانيا لا تزال من دون وقود ومخاوف من أزمة جديدة بسبب نقص الجزارينGMT 19:58 2021 الجمعة ,01 تشرين الأول / أكتوبر

تشغيل أطول سلك كهربائي تحت المياه في العالم بين النروج وبريطانيا وسط ارتفاع سعر الغازترمب يؤكد أن الرسوم الجمركية على الصين قد تكون دائمة وأن أسعار الطاقة والفائدة انخفضت

واشنطن ـ المغرب اليوم

أكد الرئيس الأميركي دونالد ترامب، اليوم الاثنين، أن بلاده تعتزم التحدث مع الصين ومجموعة كبيرة من الدول حول ملف الرسوم الجمركية، لكنه شدد في الوقت نفسه على أن مسألة تعليق تلك الرسوم "ليست مطروحة على الطاولة في ال�...المزيدأمينة خليل تكشف كواليس دورها في "لام شمسية" وتبكي تأثراً بكلمات الطفل علي البيلي

القاهرة - المغرب اليوم

حقق مسلسل "لام شمسية" نجاحا كبيرا منذ بداية عرضه في النصف الثاني من موسم الدراما الرمضانية 2025، حيث حصد المسلسل إشادات وردود فعل إيجابية من الجمهور والنقاد، وتحدثت بطلة العمل الفنانة المصرية أمينة خليل عن كو...المزيدشركة أمازون تظور نموذجها للفيديو بالذكاء الاصطناعي "نوفا ريل" ليصل الى دقيقتين

واشنطن - المغرب اليوم

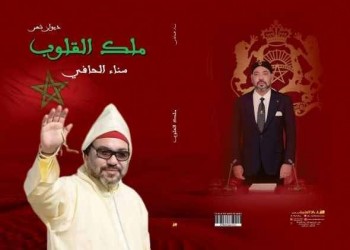

قامت شركة أمازون بتحديث نموذجها للفيديو بالذكاء الاصطناعي، "نوفا ريل"، ليتمكن من إنتاج فيديوهات تصل مدتها إلى دقيقتين.أُعلن عن نموذج "نوفا ريل" في ديسمبر 2024، وكان أول دخول لشركة أمازون في مجال إنتاج الفيد...المزيدالشاعرة المغربية سناء الحافي تصدر ديوانها "ملك القلوب" إهداءً للملك محمد السادس والصحراء المغربية

عمّان - نورما نعمات

أصدرت الشاعرة المغربية سناء الحافي المقيمة في الأردن ديوانها الشعري الجديد " ملك القلوب" ، من القطع المتوسط ، عن دار يافا للطباعة والنشر والتوزيع بالعاصمة الأردنية (عمّان)، مطبوعة باللون الأحمر الرئيسي على...المزيد Maintained and developed by Arabs Today Group SAL

جميع الحقوق محفوظة لمجموعة العرب اليوم الاعلامية 2023 ©

أرسل تعليقك

تعليقك كزائر